加密市场见证了 2020 年 DeFi 之夏,其中像 Compound 和 Uniswap 这样的去中心化金融应用程序变成了以太币(以太币) 和比特币 (比特币) 通过 收益农业和流动性挖矿奖励. 随着 DeFi 协议的总流动性迅速飙升至 100 亿美元,以太币的价格几乎翻了一番,达到 490 美元。

到 2020 年底和 2021 年初,由 COVID-19 引发的全球市场量化宽松政策全面生效,引发了持续近一年的超级牛市。 在此期间,以太币的价格上涨了近十倍,达到 4,800 美元以上的峰值。

在欣快的看涨阶段结束后,痛苦的冷静之旅因 UST-LUNA坠毁 从 2022 年初开始。这使以太币的价格降至 800 美元。 一线希望最终在第三季度到来,因为市场经历了由 以太坊合并 叙述。

转向环保的权益证明 (PoS) 共识机制是向前迈出的一大步。 该事件还减少了以太币在合并后的通货膨胀。 在 2021 年 9 月 15 日合并之前,ETH 达到了 2,000 多美元的峰值。 然而,看涨势头迅速消退,将合并变成了谣言买入和新闻卖出的事件。

类似的看涨机会可能正在以太币中酝酿,因为即将到来 上海升级定于2023年3月 抢市场风头。 升级最终将允许从目前锁定的以太坊质押合约中提取。 升级将显着降低质押 ETH 的风险。

它将为流动性质押协议提供增长的机会。 自新年伊始,随着炒作的展开,其中一些协议的治理代币大幅上涨。

升级有可能将这些代币推向去年的合并高点。 此外,以太坊的抵押空间仍处于早期阶段,为这些协议的发展提供了市场机会。

质押的 Ether 的百分比很低

目前,Ether 总供应量的 13.18% 抵押在 Beacon 链上,与 Cosmos Hub 等其他权益证明 (PoS) 链相比,这一比例较低(原子) 质押比例为 62.5%,Cardano (艾达) 为 71.8%,而 Solana (溶胶) 为 71.4%。 以太坊质押比例低的原因是质押的以太币被锁定在当前状态,但这种情况将在 3 月份发生变化。

即将到来的上海升级将包括一个名为 工业知识产权4895 这将允许 Beacon Chain 质押的 Ether 提款,从而实现 1:1 质押的 Ether 与 Ether 的交换。 此次更新后,以太坊的质押比率应与其他领先的 PoS 网络持平。 其中很大一部分可能会转向流动性质押协议。

流动性质押衍生品的去风险化

像 Lido 和 Rocket Pool 这样的 Liquid Staking 协议让 Ether 持有者无需运行验证器就可以进行 Staking 节点. 由于 Ether 是汇集的,单个用户没有 32 ETH(价值约 40,000 美元)的最低门槛用于抵押。 人们可以抵押部分以太币,从而降低抵押的进入门槛。

这些协议还可以为质押资产提供流动性,否则这些资产将被锁定在质押合约中。 DeFi 合约提供衍生代币(例如,Lido 的 stETH)以换取在 权益证明 (PoS) 网络。 用户可以与 stETH 进行交易,同时从质押合约中赚取收益。

随着以太坊在 3 月更新后质押比率的增加,流动性质押协议的使用可能会随之增加。 目前,流动性质押协议占 32.65% 总质押的以太币。 由于上述好处,他们的市场份额在上海升级后应该会保持在接近或高于当前水平。

流动性质押协议的治理代币也可以从其增加的锁定价值中受益,类似于 DeFi 代币,后者受益于 最近一次牛市的总锁定价值(TVL).

LSD 治理代币在上海之前的表现如何?

丽都岛 (LDO)

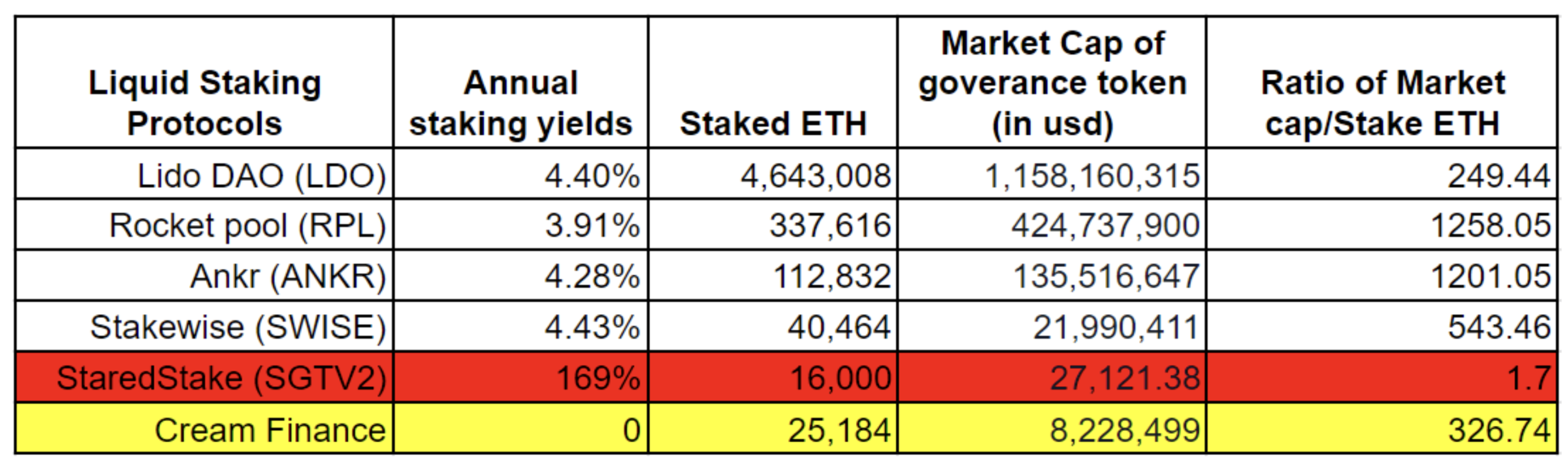

Lido DAO 是流动性质押领域的领导者,年收益率和市场份额高于其他协议。 在这些协议中,Lido 控制着 Ether 总量的 88.55%。

让我们以抵押的 Ether 数量作为评估协议的代理。 我们再次发现,Lido 拥有最具竞争力的市值与抵押 Ether 的比率。

该项目代币经济学的弱点是 LDO 是一种治理代币。 它不赋予持有人分享产生的收益或费用的权利。 此外,从投资者代币解锁到今年 5 月,该代币还有额外的通货膨胀。

从技术上讲,LDO 代币突破了 1.17 美元左右的短期阻力位,买入量很大。 多头可能会将目标定在 1.80 美元,利用围绕上海升级的炒作。

令牌是 严重短路 期货市场自1月1日以来价格上涨26%后,LDO永续合约资金利率大幅转负,为空头逼仓进一步上行提供了机会。 LDO 当前的支撑位是 1.17 美元和 1 美元。

火箭池 (RPL)

火箭池 与丽都类似,只是规模较小。 该平台的市值与抵押以太币的比率是 Lido 的五倍,这可能使其定价过高。

尽管如此,RPL 代币除了作为用户的保险代币进行治理之外,还有其他用途。 节点运营商将 RPL 作为保险,如果由于运营商的过错而导致用户损失,用户将获得抵押的 RPL。

2021 年 9 月 RPL 的以太坊合并高点为 34.30 美元。 自 2023 年初以来,其价格上涨了 10%,最新交易价格为 22.40 美元。 如果买家成功在 20 美元上方建立支撑,RPL 有可能达到去年的高点 30 美元,这是在 2018 年左右达到的。 以太坊合并.

锚 (ANKR)

Ankr 是一家区块链基础设施提供商,除了质押解决方案外,它还提供 API 端点并运行 RPC 节点。 与 LDO 类似,ANKR 仅用于治理目的。

该代币的价格在过去几天保持相对平稳。 Ankr 的市值与抵押以太币的比率偏高,与 Rocket Pool 持平,这是一个负面信号。

尽管如此,如果围绕上海升级的炒作增加,ANKR 可能会达到 2021 年 8 月的高点 0.05 美元。 最近 0.03 美元的跌破水平将成为买家的阻力。 目前,该代币的交易价格约为 0.015 美元。

赌注 (SWISE)

Stakewise 提供最高的 4.43% 的抵押收益率。 它的治理代币在市值与抵押以太币的比率方面比 RPL 和 ANKR 的膨胀相对较小,使其比 RPL 和 ANKR 更便宜。

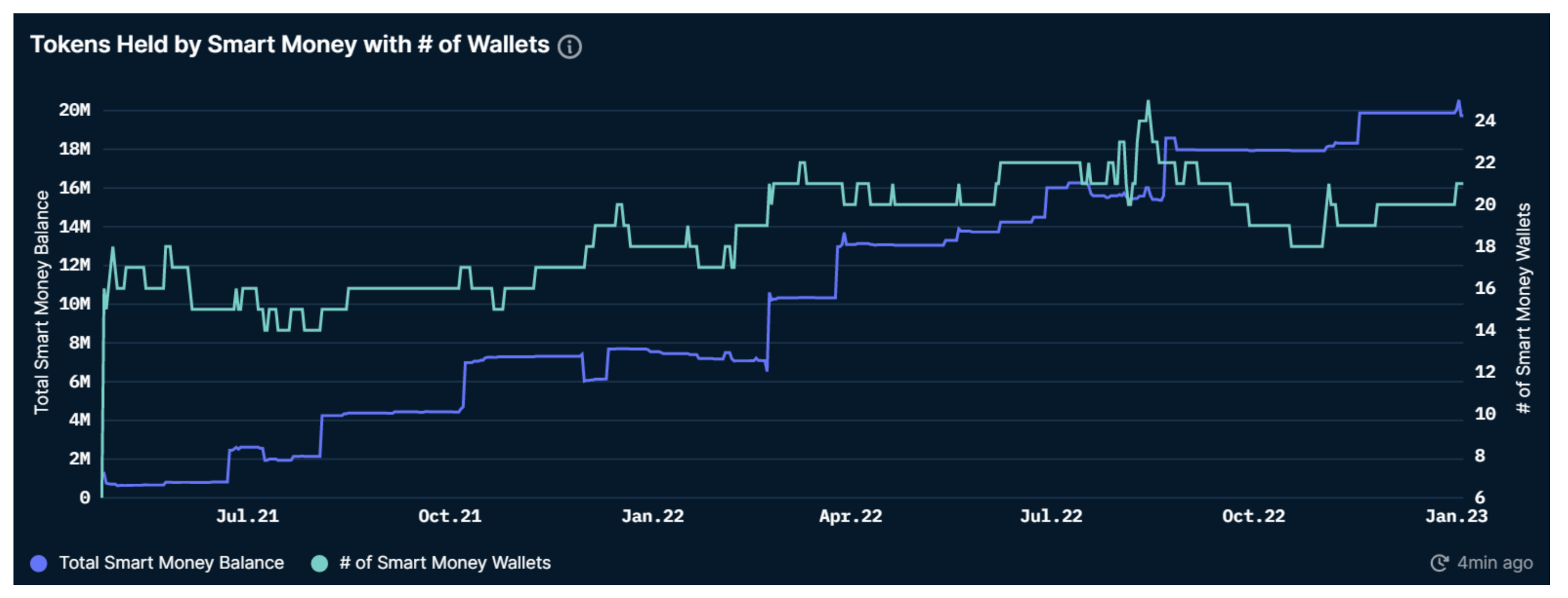

然而,代币分配不利地倾向于私人投资者和创始团队,他们占 SWISE 总供应量的 46.9%。 南森数据显示,自2021年4月以来,被认定为“聪明钱”的钱包一直在慢慢积累SWISE。

SWISE 的以太坊合并高点为 0.23 美元,这可能是买家的目标。 支撑位于 2022 年低点 0.07 美元附近。

Shared Stake 被标记为红色,因为该协议被怀疑存在 内幕利用,这导致代币价格在 2021 年 6 月下跌了 95%。与其他股份相比,Shared Stake 的高回报率也是一个值得注意的细节。 另一方面,Cream Finance 已停止其以太币质押服务。

即将到来的以太坊上海升级为流动性质押空间的增长提供了机会。 Lido DAO 以最优的市场价格成为该领域的明显领导者。 ETH 质押的去风险化和围绕该事件的炒作可能转化为一系列反弹,可能将 LDO 和其他流动性质押协议的价格推回到去年的合并高点。

此处表达的观点、想法和意见仅代表作者个人,并不一定反映或代表 Cointelegraph 的观点和意见。

本文不包含投资意见或建议。 每一项投资和交易都涉及风险,读者在做出决定时应进行自己的研究。