乙醚(以太币) 价格今年迄今上涨了 58%,但其表现远逊于市场领导者比特币 (比特币). 事实上,ETH/BTC 价格比率已降至 0.063,为 9 个月以来的最低水平。

分析人士认为,大部分走势可归因于以太坊网络即将推出的 Shapella 硬分叉,该硬分叉定于世界标准时间 4 月 12 日晚上 10:27 进行。

以太坊网络升级将允许质押者解锁他们的以太币奖励或完全停止质押。 到 4 月 11 日, 超过 170,000 ETH 的提款请求,根据分析公司 Glassnode 的说法。 然而,信标链上的抵押总额超过 1810 万个 ETH,这让交易员感到担忧,直到获得有关 ETH 潜在抛售压力的更多信息。

Shapella 前叉的价格影响是否已计入价格?

质押解锁广为人知和意料之中,因此交易员本可以预料到这一走势。 一些分析师甚至将硬分叉称为“购买新闻”事件。

从字面上看,每个人:“以太坊上海是买入新闻事件,因为每个人都认为这是卖出新闻事件” pic.twitter.com/TpyL1TDnPj

– 马 (@CanteringClark) 2023 年 4 月 9 日

交易员@CanteringClark 可能会使用表情包表达对该理论的不满,但要使该假设无效,必须调查 ETH 表现不佳的潜在原因,而不是备受期待的硬分叉。

首先,以太坊网络的平均交易费用在过去五周内一直高于 5 美元,而 Shapella 分叉并没有解决这个问题,尽管有一些小的改进。 仅此一项就降低了升级后牛市突破的可能性,因为大多数去中心化应用程序 (Dapps) 和项目将继续偏爱第二层和竞争网络。

此外,自 3 月 5 日 382 亿美元的周峰值以来,基于以太坊的去中心化交易所 (DEX) 的交易量下降了 84%。最近的 数据 根据 DeFiLlama 的数据,截至 4 月 2 日当周的销售额为 64 亿美元。 在同一时期,竞争区块链的交易量平均下降了 60%,这表明以太坊失去了市场份额。

根据安永全球区块链负责人保罗布罗迪的说法,以太币相对于比特币的价格表现不佳的一个原因可能是“保持以太坊充分和适当去中心化的斗争”。 布罗迪引用交易所作为 高度中心化的托管验证器,以及一些半中心化的玩家和权益池运营商,它们从数以万计的个人加密钱包中投资资金。

以太衍生品显示多头和空头之间的平衡赌注

让我们检查一下 以太衍生品指标 确定专业交易者当前的市场地位。 例如,4 月 14 日每周到期的以太坊期权未平仓合约为 5.1 亿美元,中性至看涨看涨期权的数量超过保护性看跌期权 36%。

那些 ETH 期权多头可能会空手而归,因为他们 60% 的赌注都在 2,000 美元或更高。 因此,如果 Ether 的价格在世界标准时间 4 月 14 日上午 8:00 保持在 1,800 美元至 1,900 美元之间,则看涨期权和看跌期权之间的结果是平衡的。 此外,1,900 美元到 2,000 美元之间的到期价格对多头来说仅代表 1 亿美元的优势,这不太可能证明价格暴涨的成本是合理的。

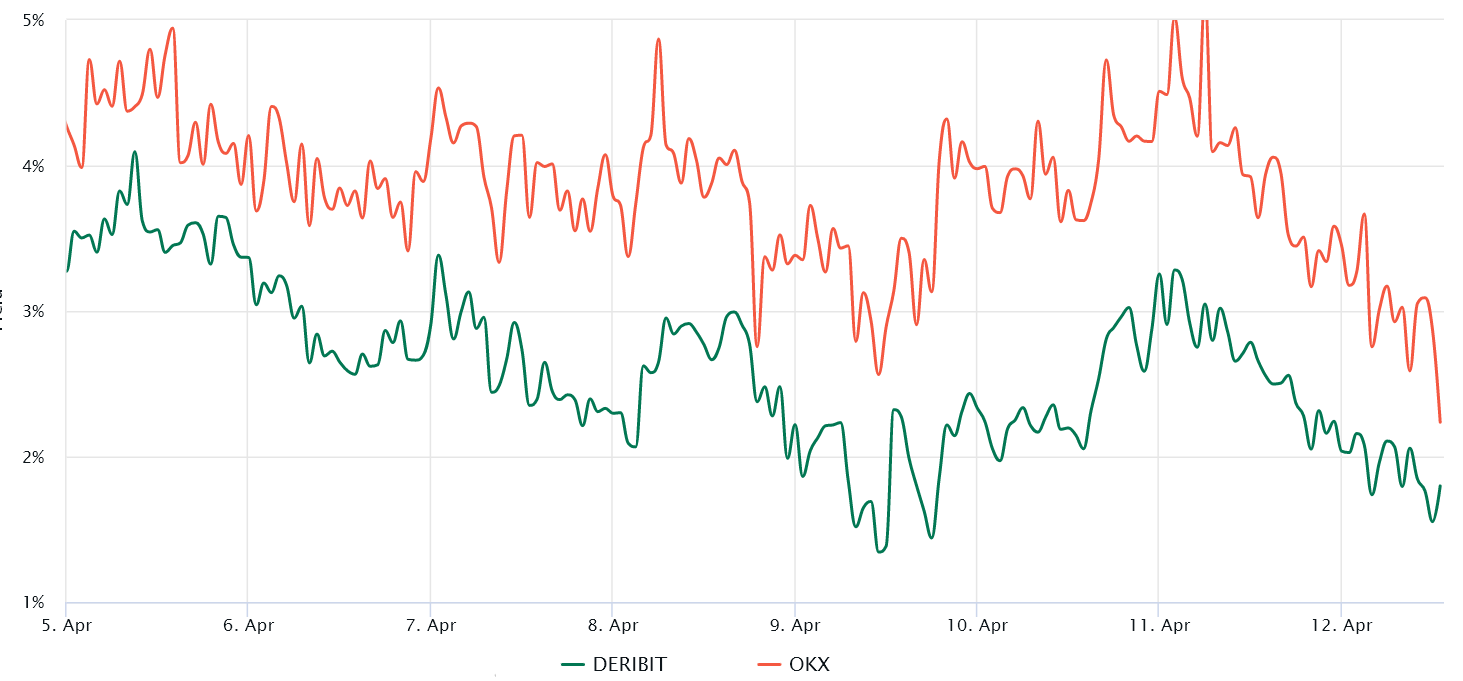

还应检查期货市场以确定 Shapella 硬分叉是否导致投资者变得更加规避风险。 以太季度期货在鲸鱼和套利平台中很受欢迎,它们的交易价格通常比现货市场略有溢价,这表明卖家要求更多资金以推迟结算。

因此,健康市场中的期货合约应以 5% 至 10% 的年化溢价交易——这种情况被称为期货溢价,这并不是加密市场独有的。

以太期货的溢价目前为 2%,低于前一周的 4%。 尽管低于 5% 的中性阈值,但它没有显示出过度的空头需求。

交易者应监控质押解锁请求

基于 Ether 衍生品,没有理由相信专业交易员会预期质押解锁会导致价格大幅调整。 尽管如此,鉴于高昂的交易费用和 DEX 活动的下降,“买入新闻”事件的可能性很小。

专业交易员会使用衍生工具来做空以太币的价格,因为该事件已被广泛宣传,而考虑到 ETH 期货的溢价,这种情况并没有发生。 反弹没有明显的原因,但衍生品交易员预计不会出现恐慌性抛售。 因此,除非质押解锁请求的数量显着增加,否则以太币在可预见的未来应该会保持在 1,900 美元附近。

此处表达的观点、想法和意见仅代表作者个人,并不一定反映或代表 Cointelegraph 的观点和意见。

本文不包含投资意见或建议。 每一项投资和交易都涉及风险,读者在做出决定时应进行自己的研究。