以太坊万众瞩目的上海/嘉佩乐 硬分叉,定于今天,4 月 12 日,将启用质押的提款 以太币,引发市场对潜在卖方压力的担忧。

截至撰写本文时,ETH 价格在过去 24 小时内已回撤近 2.5%,交易价格为 1,871 美元, 市值 2250亿美元。

随着抵押 ETH 的发布,加密社区渴望了解潜在的市场后果和长期影响。

这项深入分析将研究关键因素,以全面了解上海升级对以太坊生态系统的影响。

历史脉络:借鉴以太坊以往的升级

要评估上海升级的潜在影响,检查以前的以太坊硬分叉是有帮助的。

2021年8月 伦敦 硬分叉和随后的 EIP-1559 升级导致短期价格上涨 挥发性,随后市场长期稳定。

这一历史背景表明,上海升级可能遵循类似的模式,市场波动让位于稳定的增长轨迹。

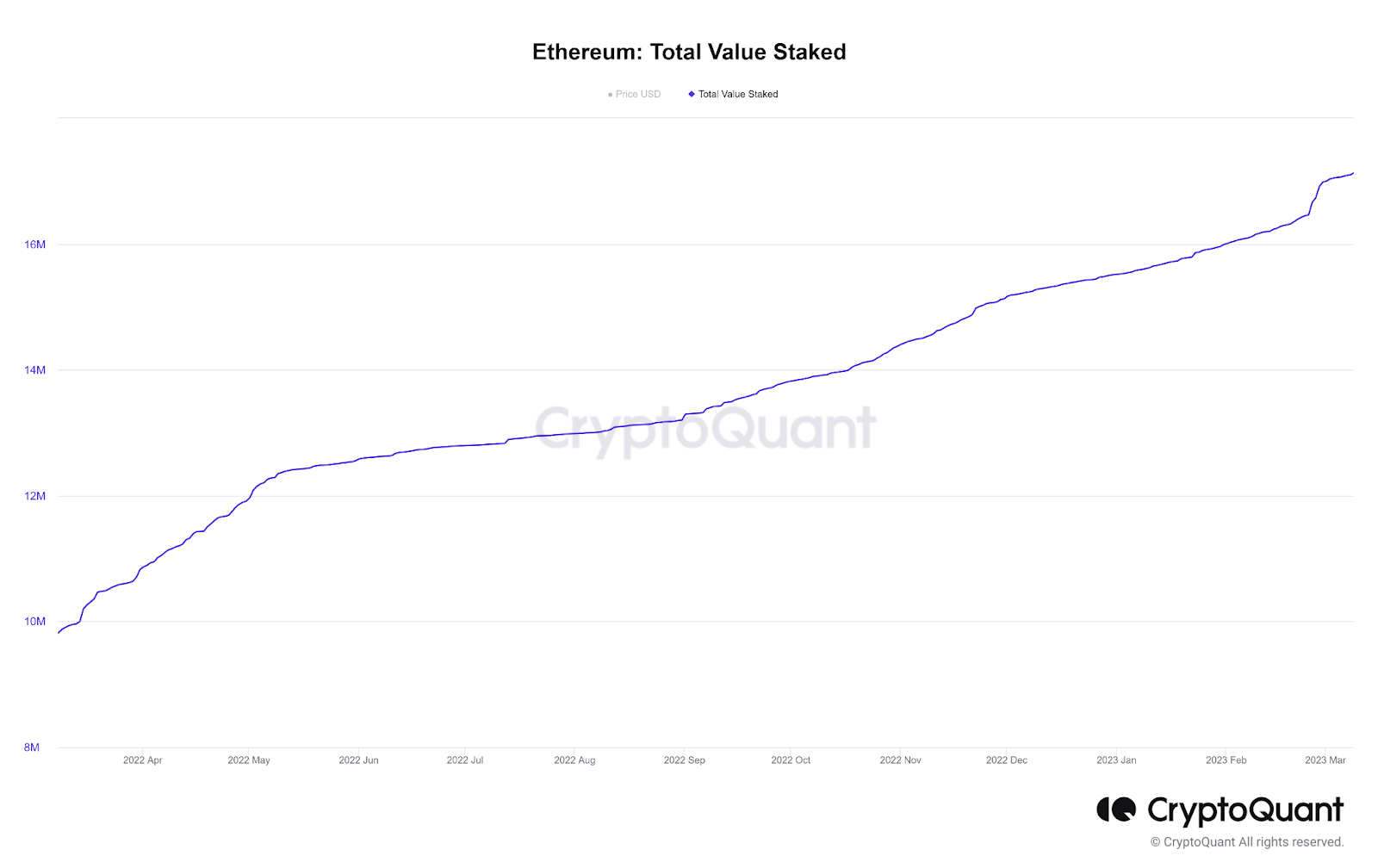

自 2020 年 11 月以来,质押者一直无法获得质押的 ETH 和奖励,其中一些人已经积累了两年多的奖励。

约 1710 万枚 ETH 的解锁,价值 318.9 亿美元,约占 ETH 总流通供应量的 15%,引发了人们对潜在市场和供应影响的担忧。

Staking 格局:群体和市场影响

质押 由个人利益相关者、权益池和机构组成的群体在决定市场对上海升级的反应方面发挥着至关重要的作用。

顾名思义,个人利益相关者是选择抵押其持有的 ETH 的个人。 该报告估计,个人质押者约占 ETH 质押总量的 50%。

质押池是汇集来自多个用户的资源以参与以太坊质押过程的组织。 该报告估计质押池占 ETH 质押总量的 30%。

机构利益相关者包括持有大量 ETH 的金融机构、基金和企业。 机构质押者约占 ETH 质押总量的 20%。

如果大多数利益相关者将升级视为对协议开发的积极发展,这可能会显着增加以太坊的价值。

流动性问题:评估潜在的卖方压力

即使在最大退出的极端情况下,卖方交易量也会在平均每周交易所流入量范围内。

摄氏网络 作为其破产程序的一部分,也可能会撤回质押的 ETH。 尽管如此,它不太可能在升级后立即发生。

丽都 持有超过 30% 的网络股份,其次是中心化交易所,如 币库海妖, 和 币安.

如果很大一部分利益相关者决定出售他们未锁定的 ETH,则可能会对以太坊的价格造成卖方压力。 不过,这取决于市场情绪和对升级的长期利益的看法。

它将如何影响以太坊价格?

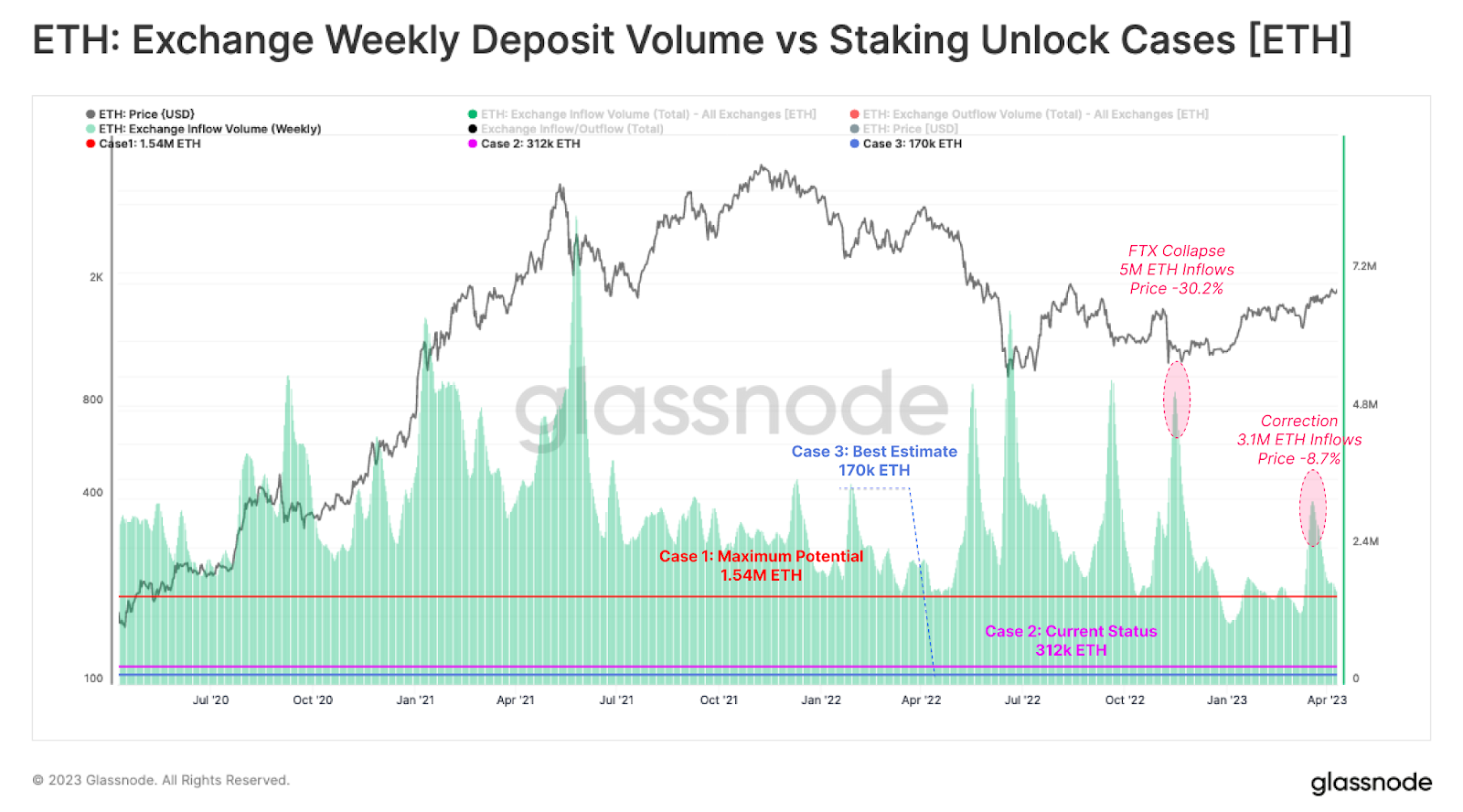

详细的分析提供了对潜在场景的一些见解。 我们可以将预期解锁的权益分为三种情况:

- 在最极端的情况下,Glassnode 预计将有高达 154 万个 ETH($2.93B)变为流动性,总累计奖励和每周允许的最大股权被提取和出售。

- 只有 00×0 凭证获得质押奖励和 45,000 个 ETH 被退出和出售,目前的现状将在第一周看到大约 312,000 个 ETH(5.92 亿美元)变得流动。

- 根据他们的最佳估计,总共将售出 17 万个 ETH(3.23 亿美元)。

为了衡量潜在的规模,我们可以将这些数字与典型的每周交易所流入量进行比较,例如 FTX崩溃 提供一个有用的衡量标准。

有趣的是,即使是最极端的 153 万 ETH,也仍在平均每周的交易所流入范围内。

也就是说,在最极端的情况下,周均汇入资金将翻倍,陷入近期市场回调的规模,价格下跌8.7%。

然而,这仍远低于 FTX 崩盘期间的资金流入规模,当时价格下跌了 30.2%。

因此,解锁质押的 ETH 的影响不太可能像某些人担心的那样可怕。 该报告补充说,以太坊市场似乎已准备好度过这场风暴。

结论

以太坊上海升级呈现了市场因素、长期影响和潜在后果的多方面格局。

从抵押队列和网络稳定性到投资者情绪和更广泛的加密货币市场,了解这些各个方面对于理解升级对以太坊生态系统的影响至关重要。

随着以太坊通过额外的升级和发展不断发展,上海硬分叉将成为一个关键的里程碑,塑造其未来的轨迹和增长潜力。