以太坊即将到来的上海升级将允许用户提取抵押的以太币(以太币),增加网络的流动性和竞争力,同时提高其质押率,使其更接近竞争对手。

这 Shanghai upgrade 是以太坊的硬分叉,暂定于 3 月发生。 它实施了五个以太坊改进提案,其中最重要的是 EIP-4895,它允许用户从信标链中提取代表抵押以太币的锁定代币。

提取质押的以太币的能力可以增加市场流动性,并使用户更容易获得资金。 以太坊流动性质押平台,它的出现主要是为了缓解区块链令人望而却步的锁定和质押要求,也可以从升级中受益。

自从以太坊网络于 2022 年 9 月转向权益证明 (PoS) 以来,增加抵押以太币的百分比对于帮助保护协议变得很重要。 但由于提款不可用,许多人对投入 ETH 犹豫不决。 因此,目前只有大约 15% 的 ETH 是 放样,而所有其他主要的第 1 层网络的质押率都在 40% 以上。

根据 The DeFi Investor 的说法,许多投资者将在上海升级后选择流动性质押选项,因为他们可以在其他去中心化金融网络上使用流动性质押衍生品,而不会丧失质押收益。

为什么?

因为在不放弃 Staking 收益的情况下,流动性 Staking 衍生品可以跨 DeFi 使用。

退出质押后 $以太币 可用时,流动性质押提供商的收入可能会腾飞。

收入上升 -> 他们的代币也受益

— DeFi 投资者 (@TheDeFinvestor) 2023 年 1 月 4 日

DeFi Investor 继续表示,一旦抵押的 ETH 可以提取,流动性抵押提供商的收入可能会显着增加,这可能会对他们的代币价格产生积极影响。

此外,这些平台之间日益激烈的竞争可能会通过降低费用和额外津贴来换取他们的忠诚度,从而使用户受益。

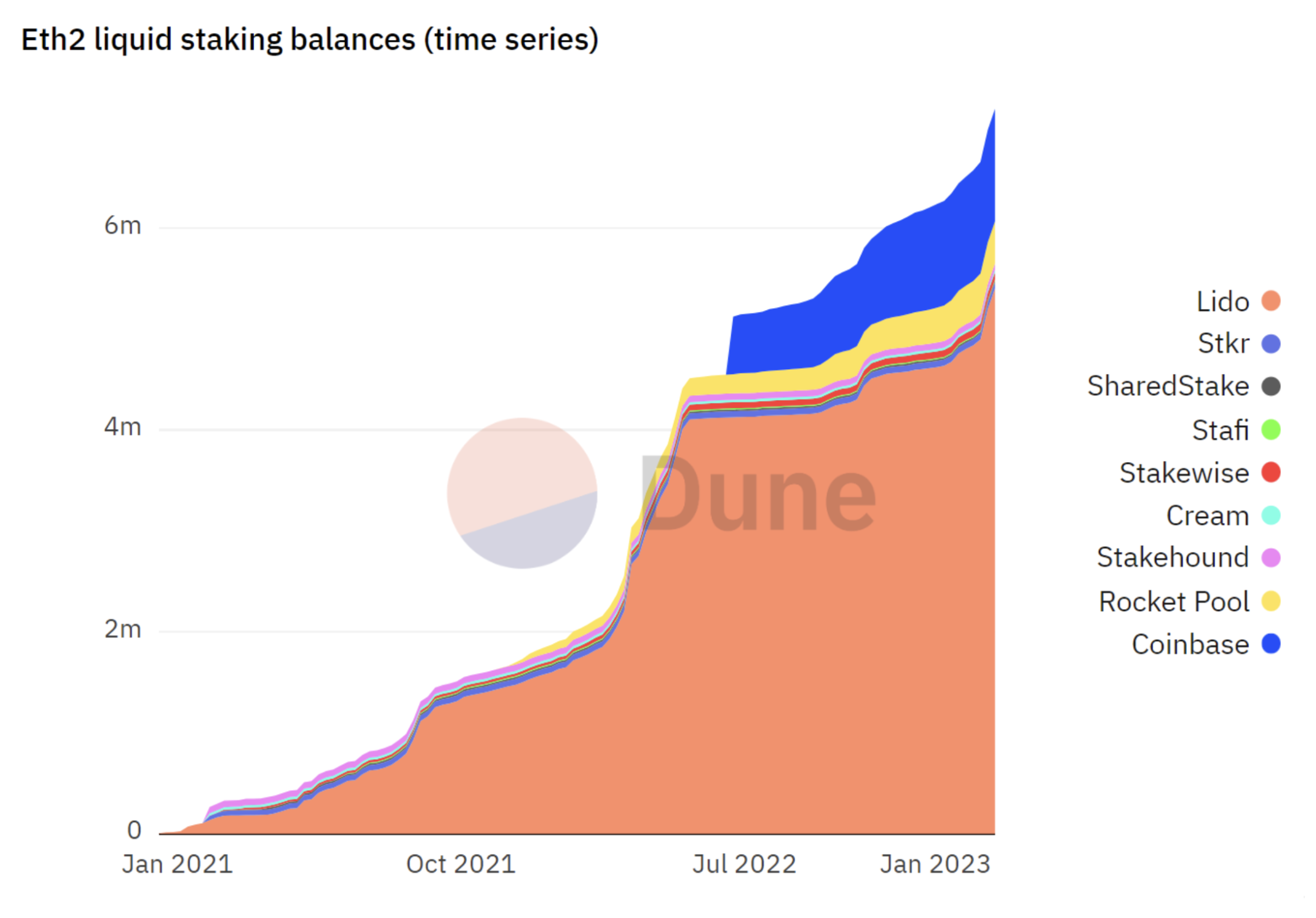

Lido 是最大的流动性抵押 ETH 供应商,也是该领域的市场领导者。 其他著名的流动性质押提供商包括 Rocket Pool、Ankr、Coinbase 和 Frax Finance,它们都是 预计使用量会增加 后上海。

以太坊引领流动性质押活动

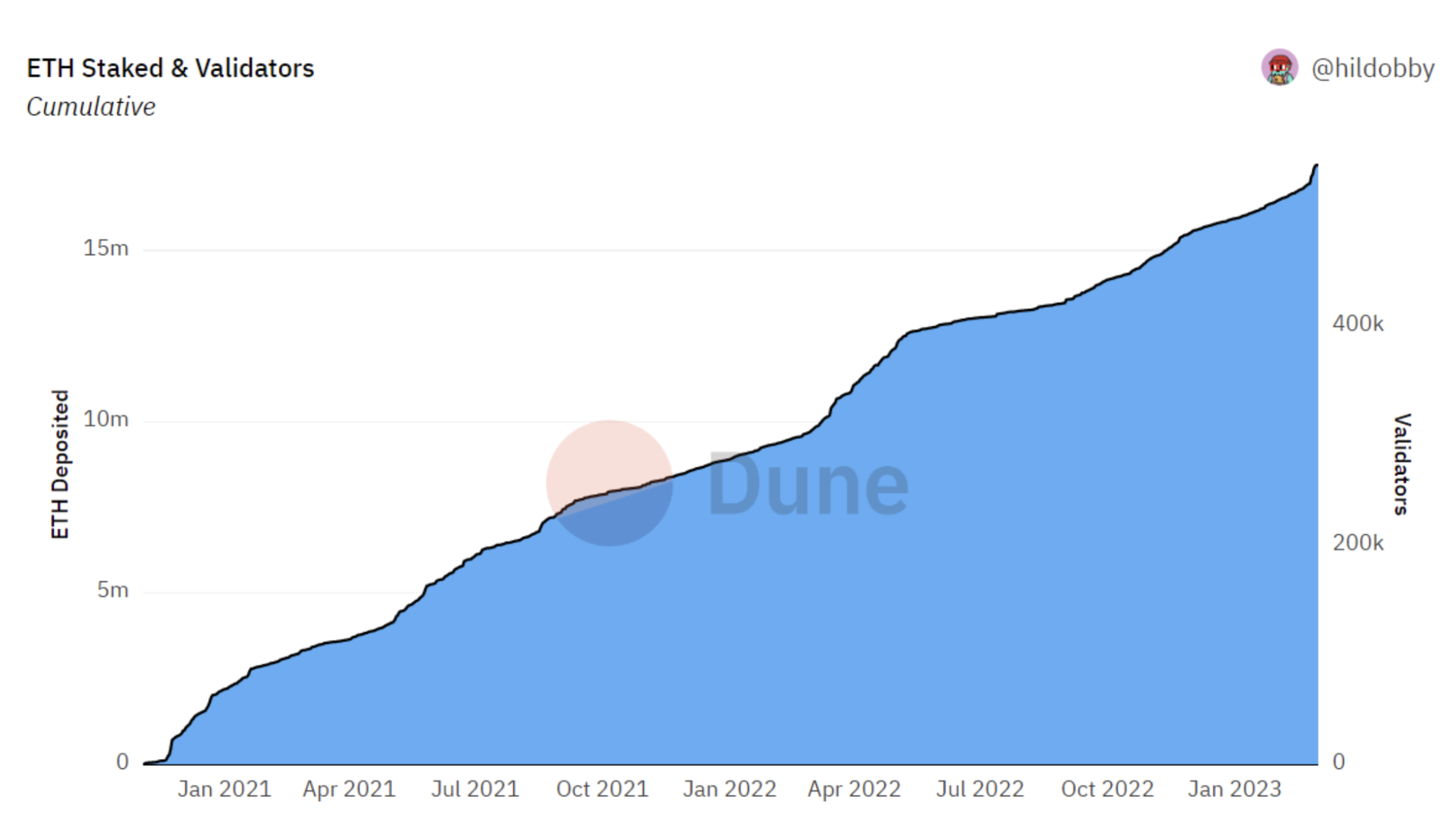

自该链于 2020 年底正式开放存款以来,所有质押提供商的以太坊信标链存款一直呈上升趋势,表明在上海升级后对质押 ETH 的兴趣持续强烈。 虽然 Lido 占据了以太坊流动性质押的最大份额,但竞争正在升温,各种供应商推出了产品改进,可能会降低任何单一质押供应商成为以太坊网络中心化点的风险。

也可以对其他第 1 层网络的代币进行流动性抵押。 比如 Polkadot 的 DOT (点) 可以通过 Ankr、Cosmos 的 ATOM (原子)通过 StaFi,以及 Solana 的 SOL(溶胶) 在 Lido 和 Marinade Finance 上。

虽然竞争网络拥有自己崭露头角的流动性抵押解决方案,但以太坊保持领先地位,所有来源的流动性抵押超过 700 万个 ETH。 相比之下,至少有 360 万个 SOL 是流动性抵押的——121 万个 SOL 通过 Marinade Finance,239 万个 SOL 通过 Lido。

流动性质押和质押池通过提高生态系统中去中心化应用程序的互操作性,为以太坊提供了竞争优势。 这种参与度的提高增强了所有使用以太坊 PoS 共识机制的协议的安全性和实用性。

像 Lido 和 Rocket Pool 这样的供应商消除了 ETH 持有者进入的障碍,无需投入 32 ETH 或运行验证节点。

这使以太坊更接近 Solana 等网络,后者的质押准入门槛较低。

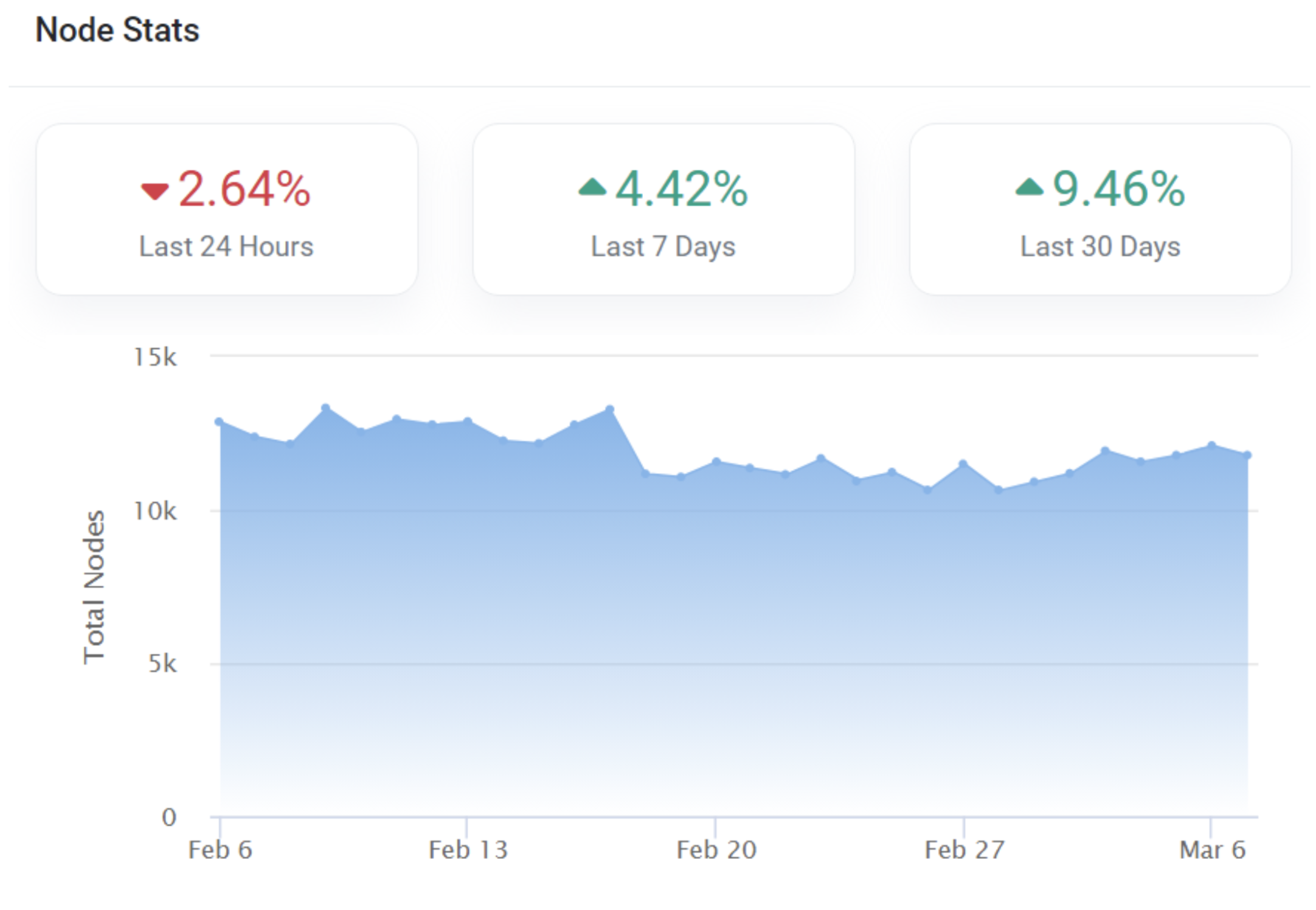

虽然通过第三方抵押的 ETH 集中引起了人们对 Lido 和 Coinbase 去中心化的担忧,但过去 30 天网络中的验证节点总数增加了大约 9%,使以太坊节点总数增加到 11,786 个在撰写本文时。 这意味着中心化问题同时增加和减少。

2023 年 2 月 6 日至 3 月 8 日的以太坊节点总数。来源:Etherscan/Ethereum Node Tracker

随着上海升级通过提高流动性和降低锁定要求来降低风险,机构也可能以更积极的眼光将以太坊抵押和 ETH 视为一种资产。

上海对大型机构进行长期投资非常有吸引力 $以太币.

▻ 流动性改善

▻ 不确定的锁定要求消失

▻ 提款已启用现在,大型机构正在将 ETH 质押视为一种可能的无风险、去中心化收益。

— 斯塔德以太坊 (@staderlabs_eth) 2023 年 2 月 16 日

然而,美国证券交易委员会最近一直在打击它认为是投资产品的质押协议。 虽然像 Lido 这样的供应商正在努力实现更大程度的去中心化,但它们是否会被 SEC 归类为证券,以及不利的判决会如何影响 ETH 质押供应商的洗牌,仍有待确定。

动荡的宏观前景也笼罩着 2023 年的加密货币,这可能导致更多的 ETH 持有者在上海升级后取消质押并在公开市场上出售——尽管以太坊基金会限制了每天可以退出的 ETH 数量。

然而,以太坊抵押存款 继续增长 无论来源如何,精明的投资者都可能会找到解决方案来解决挑战该领域的任何监管障碍。

此处表达的观点、想法和意见仅代表作者个人,并不一定反映或代表 Cointelegraph 的观点和意见。

本文不包含投资意见或建议。 每一项投资和交易都涉及风险,读者在做出决定时应进行自己的研究。